2023年10月から始まったインボイス制度。

副業含めライターの方にも関係のある税制なので、登録をするかしないかにかかわらず、基本は把握しておきたいですよね。

しかし、いざ制度について調べようとしても、国税庁をはじめとした解説ページは文章が堅苦しく、専門用語も多いため難しく感じた方も多いと思います。

そこでこの記事では『インボイス制度の“超”基本』と題し、インボイス制度について分かりやすさを優先してお伝えします。

なんとなく登録を保留にしていた方や、新たにライターを始めた方が、この記事を読むことでインボイス制度の基本を理解し、より専門的な解説をスムーズに読み解けるようになることを願います。

この記事はインボイス制度の基本について記述していますが、主に副業ライターの方を想定した内容となっています。

インボイス制度とその影響をシンプルにいえば

まずはインボイス制度と今まで(2024年6月現在)の影響について、ざっと把握しましょう。

- インボイス制度は、2023年10月に行われた消費税法の改正です。

- 2023年10月以降、消費税を納める人にとっては、免税事業者の人との取引は消費税の計算上不利になりました。(納める税額が増えます)

- その結果、免税事業者には取引が減少するリスクが発生。本来なら納税する必要のない消費税を納める立場へ変更するかどうか、検討することに。

- 消費税を納税するの人も、請求書などの内容を確認しなければならない手間が発生。

- ただし、しばらくの間は特例があるため、インボイス制度の影響は限定的のよう。

この流れをもう少し詳しく理解できるよう、以下で解説していきます。

副業ライターはインボイスに登録するべきか?

あくまで私の私見ですが、副業ライターの方はまだインボイスに登録する(適格請求書発行事業者になる)必要はない、と考えています。

以降でインボイス制度の情報をお伝えしたうえで、その理由を述べます。

もちろん、ライターさんの状況によっては登録をした方が良い場合もありますので、この考えは参考程度にしていただければと思います。

消費税の基本

インボイス制度は消費税に関する税制です。

そのため、インボイス制度の前に消費税の基本を確認しましょう。

消費税を収めなければならない人

消費税は原則、2年前の売上高が1000万円を超えると納税義務が発生します。

つまり、令和6年に納税義務が発生するかどうかは、令和4年の売上高で判定されるということです。

ちなみに、1000万円以下の方でも届出を出すことで、消費税の納税義務者となることが可能です。

そして、インボイス制度に対応する方は、1000万円以下であっても納税義務者となります。(インボイスに対応するには納税義務者である必要があるからです)

より詳しい情報は国税庁のページ(No.6121 納税義務者)を参照

1000万円の判定が1年前でなく2年前の理由

1年前だと計算が間に合わないためです。

1000万円の判定が1年前のものだとすると、たとえば令和7年1月1日には令和6年分の計算を完了している必要がありますが、現実的ではないため、2年前の数字で判定します。

1000万円以下の売上でも納税義務者になる理由

還付が見込める場合があるからです。

消費税の計算上、消費税を納税するのではなく還付される場合があります。

免税事業者では、そもそも消費税を納めていないため、還付を受けられません。

そのため、還付が見込まれる場合には納税義務者となります。

消費税の計算方法

消費税を収める立場(課税事業者)となった場合、その税額を計算する方法は大きく以下の 2つに分けることができます。

インボイス制度の影響を理解するための土台となる部分です。

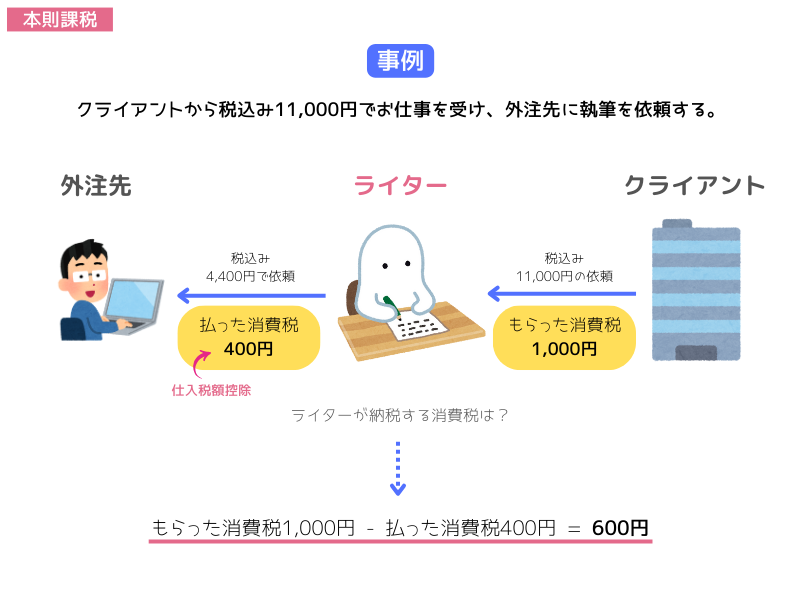

計算方法①:本則課税

本則課税は基本的な計算方法で、全員が選択できます。

計算方法は、売上としてもらった消費税から、払った消費税を差し引いて計算します。

以下のイメージで確認しましょう。

本則課税のポイントは以下の2点です。

① もらった消費税 – 払った消費税 = 納税額 となること

② ①の「払った消費税を差し引く」ことを「仕入税額控除」ということ

特に仕入税額控除というワードは覚えておいてください。

計算方法②:簡易課税

簡易課税は、2年前の売上高が5,000万円以下の方が選択できる計算方法です。

簡易課税では、もらった消費税に、事業に応じて設定された割合で税額を計算する方法です。

事業区分は第1種~第6種事業の6つあり、ライターは第5種事業(もらった消費税の5割を納税)となります。(事業区分についての国税庁のページはこちら)

先ほどの事例を用いて比較します。

簡易課税のポイントは以下の2点です。

① もらった消費税 × 事業区分に応じた割合* = 納税額 となること

② ライターの場合、事業区分は第5種事業となり、売上の消費税の5割を納付することになる

*①の計算式は、正確には「もらった消費税 – 事業区分に応じた“みなし仕入率” = 納税額」ですが、「ライターの場合は5割を納付」と覚えてもらえれば大丈夫です。

何が“簡易”なのか?

払った消費税を差し引くことを仕入税額控除といいますが、実は経費の中には消費税がかからない取引がいくつかあります。

保険料や(一部の)地代家賃、給与、税金の支払いなどです。

本則課税ではこれらを整理して計算をしなければなりませんが、簡易課税では売上分の消費税で計算ができるので、こうした手間が省けます。

より詳しい情報は国税庁のページ「No.6351 納付税額の計算のしかた」を参照

もしインボイスに登録するなら、どちらを選択するべきか?

副業ライターを前提にするなら、令和8年9月までは「2割特例」(後半で説明します)の制度があるため、今しばらくは本則課税をおすすめします。

2割特例は、納める消費税を、売上分の消費税の2割とする特例制度です。

(ただし、売上が1000万円を超えると特例の対象外となります)

インボイス制度について

消費税の基本がわかったところで、次にインボイス制度の概要を確認し、それが消費税の計算にどう影響するのかをみていきましょう。

先ほどの本則課税の説明をイメージして読んでください。

インボイス制度の概要

インボイス制度が始まった2023年10月以降、消費税の計算では「消費税額控除を適用するには、一定の要件を満たした請求書でなければならない」こととなりました。

先程の例では、外注先のライターに払った消費税を仕入税額控除として使うには、その外注先のライターからインボイスの要件を満たした請求書をもらわないといけない、ということになります。

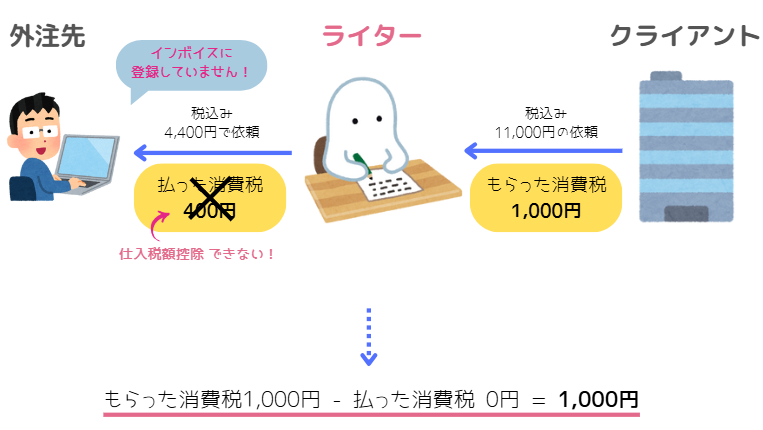

外注先がインボイスに登録していなかったら……

上記の例で、外注先がインボイスに登録していない場合、仕入税額控除はできないので、ライターはもらった消費税を全額納めることになります。

※ただ、現在は特例により8割が控除可能なので、上記の例では 680円の納税となります。

(400円 × 8割 = 320円 → 1,000円 – 320円 = 680円)

そして、その要件の中で特徴的なものが登録番号(正式には「適格請求書発行事業者登録番号」)の記載です。

登録番号は消費税を納める人がもらえる番号で、免税事業者はもらうことができません。

その番号を請求書や納品書に記載をすることでインボイス制度の要件を満たしたことになります。(登録番号があっても請求書等に記載していないとNG)

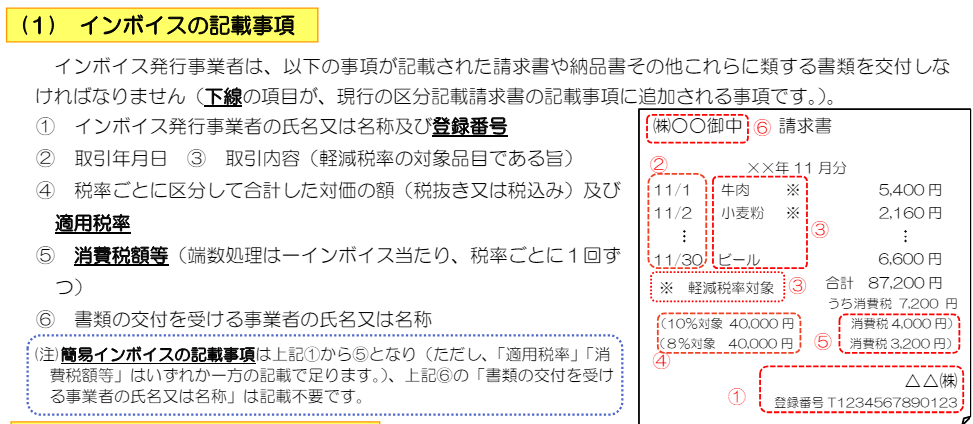

インボイスの要件

インボイスの要件については、他の解説サイトでも丁寧に説明されていますので、そちらをご確認ください。

ここでは国税庁の説明資料を紹介します。

請求書ソフトを利用している場合は書式に対応しているはずなので、登録番号があれば問題なく発行できるでしょう。

インボイス制度が与える影響

ここまでに説明したとおり、仕入税額控除を適用するためにはインボイスに登録している事業者と取引をしなければなりません。

クライアントにしてみれば、インボイスに登録してしないライターとの取引は避けたいと考えることになります。

それを踏まえ、ライター側への影響をみてみます。

ライターは、インボイスに対応するかを判断しなければならない

副業ライターで年商1000万円を超えている方は、まずいないと思います。

本来なら消費税を納める義務のない免税事業者のはずですが、取引を維持するためにインボイスに登録すると、納税義務が発生してしまいます。

納税義務が生まれるということは、消費税分だけ収入が減ることになりますし、確定申告の必要もでてききます。

もちろん、「インボイスに登録しない」という選択肢もあります。

その場合は、クライアントにしてみると「このライターに払う消費税が無駄になるな」となり、仕事をもらえなくなるリスクが出てきます。

登録すると、外注先や支払先がインボイスに登録しているか確認する手間が生まれる

インボイスに登録した場合、上記のようなクライアント側とのリスクはなくなりますが、対外注先・仕入先となると、今度は自分が支払先のインボイスを確認する立場となります。

インボイスに登録していない外注先に発注すると、その分の消費税を仕入税額控除として認められないため、計算上不利になってしまいますので、その管理が必要になります。

簡易課税なら手間は省ける

上記は本則課税を想定した説明をしましたが、簡易課税であればこうした手間を省くことができます。

計算式の部分で、簡易課税は売上と事業区分がわかれば税額がわかる、とお伝えしました。

これは、言い換えれば「簡易課税では、外注先や仕入先がインボイスに登録しているかどうかは関係ない」ことになります。

なぜなら、インボイスがないと認められない仕入税額控除の金額は、簡易課税の計算では使わないからです。

取引先がインボイスに登録しているか確認する方法

登録番号が分かる場合は国税庁の『適格請求書発行事業者公表サイト』で検索することができます。

(あまりないと思いますが、インボイスに登録していないのに、偽って番号を記載している場合も考えられるため、チェックしてみると良いでしょう)

番号が分からない場合、法人の場合は「T-法人番号13桁」が登録番号となりますので、国税庁の「法人番号公表サイト」で法人番号を検索したうえで、適格請求書発行事業者公表サイトで検索しましょう。

ただし、インボイスの要件は「取引先がインボイスに登録している」ことではなく「インボイスの要件を満たした請求書等の発行を受ける」ことです。

登録している取引先なのに請求書等に登録番号がない場合には、登録番号が記載された請求書をもらうようにしてください。

特例のあれこれ

インボイス制度には特例が用意されています。

これらの特例のおかげでインボイスの影響はまだ限定的となっているといえます。

経過措置(令和8年9⽉30⽇まで80%/令和11年9月30日まで50%)

対象

全事業者

効果

免税事業者へ払った消費税について、一定の割合で仕入税額控除を認める。

・令和8年9月30日まで:払った消費税の80%を仕入税額控除OK

・令和8年10月1日~令和11年9月30日まで:払った消費税の50%を仕入税額控除OK

つまり、免税事業者に払った消費税が 1万円だった場合、令和8年9月までは8,000円の仕入税額控除が認められる、ということです。

より詳しくは国税庁の資料を参照

2割特例(令和8年9⽉30⽇までの特例)

対象

本来なら免税事業者なのに、インボイスを機に消費税を納めるようになった方

効果

消費税の納付額を、売上の消費税の2割とすることができる。

つまり、売上分の消費税が年間で10万円なら、2万円の納付で済ますことができます。

※令和8年9⽉30⽇までの特例です。

より詳しくは国税庁のページ「2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要」を参照

少額特例 (令和11年9⽉30⽇までの特例)

対象

2年前の売上が1億円以下の方

または

1年前の上半期(1月~6月)の売上が5千万円以下の方

効果

税込み1万円未満の取引では、仕入税額控除にインボイスが不要。

外注先のライターがインボイスに対応していなくても、税込み1万円未満の報酬なら仕入税額控除してもOKということ。

※令和11年9⽉30⽇までの特例です。

より詳しい情報は国税庁のページ「少額特例(一定規模以下の事業者に対する事務負担の軽減措置の概要)の概要」を参照

冒頭で「私見ですが、副業ライターの方はまだインボイスに登録する必要はない」とした理由は、この特例があるためです。

ほとんどの副業ライターは、1回の仕事の報酬が税込み1万円未満だと思います。

クライアントの年商が1億円以下の場合、ライターがインボイスに登録していなくてもクライアントは仕入税額控除が可能です。

仮にクライアントが少額特例の対象外だったとしても、経過措置で8割は仕入税額控除をすることができるため、それよりも良質なライターの確保を優先するのではないか、と考えているからです。

帳簿のみの保存で認められるもの(インボイスがなくてもOK)

以下の取引については、実務的にインボイスの発行が難しいため、帳簿への記載だけでOKとするものです。

ライターの方に多そうなものを記載します。

・公共交通機関への支払い(税込み3万円未満まで)

・自動販売機での購入(税込み3万円未満まで)

・適格請求書の交付義務が免除される郵便切手類のみを対価とする郵便・貨物サービス

(郵便ポストに差し出されたものに限る。)

それ以外については国税庁のページを参照ください。

まとめ

インボイス制度がはじまって8カ月あまりが経過しました。

現在はさまざまな特例が用意されており、副業ライターをはじめ、その影響の感じ方はまだ限定的だと思われます。

しかし、令和8年から順次特例が終了していくため、その時になって慌てないよう、今のうちに税制について把握しておく必要があります。

今回、この記事ではインボイス制度について基本的な内容を記載しました。

より確かな対策をするためにも、より専門的な解説も参考にして備えるようにしてください。